襄阳ERP—新政落实后,小微企业等缴多少所得税?

时间:2021-03-09 16:23:15 来源:襄阳市德霏软件科技有限公司

两会报告中的提及的重磅优惠涉税新政已在朋友圈刷屏,相信用不了多久,具体落实文件就会出台。

新政中有一条:“对小微企业和个体工商户年应纳税所得额不到100万的部分,在现行优惠政策的基础上,再减半征收所得税。”

这句话对应的是两类纳税主体,两种不同的所得税,如果将上面这句话用财税专业人员更习惯的表达方式,应该拆解成两句来看。

一是小型微利企业应纳税所得额不到100万的部分,企业所得税减半征收。

二是个体工商户应纳税所得额不到100万的部分,个人所得税减半征收。

小型微利企业,原先是有优惠政策的,根据财税〔2019〕13号规定,自2019年1月1日至2021年12月31日,对小型微利企业年应纳税所得额不超过100万元的部分,减按25%计入应纳税所得额,按20%的税率缴纳企业所得税,相当于税率是5%,现在再减半,相当于是2.5%。

个体工商户经营所得,原先其实是没有普惠性的优惠政策的,需要注意的是核定征收是一种征收方式,而不是一种税收优惠,且各地的核定政策并不相同。

通过下图的经营所得适用的个人所得税税率表,我们可以看到,即使是高的35%税率,对应的应纳税所得额50万元,也是远远低于100万元,所以这次即将落地的优惠政策覆盖了原先适用五档税率的纳税人,是新个税法实施后对个体工商户经营所得的一个重大优惠。

个体工商户经营所得减半征收应该如何计算呢?

因为经营所得个税是超额累进税率,而不是比例税率,所以不能像企业所得税优惠一样,直接适用一个简化后的优惠税率,而是应该对照上述税率表计算出应纳税款后,再减半。

举例来看一下,新政落地后,小型微利企业挣了100万,个体工商户挣了100万,分别应该缴多少所得税?

一个小型微利企业应缴的企业所得税=100×2.5%=2.5万元。

一个个体工商户应缴纳的个人所得税=(100×35%-6.55)×50%=14.225万元。

新政后,这两个主体比之前应缴的5万元和28.45万元有了明显减税效果。

看到这样的计算结果,估计有人会说,小微企业和个体工商户同样挣100万元,缴税的差距居然这么大?个体工商户业主看起来有点吃亏啊。

差距看似有点大,那是因为小型微利的税后利润还在公司的账上,并没有分配,如果将利润全部分配给投资人,假定这是一人投资公司,那投资人还需要缴纳20%的个人所得税,也就是(100-2.5)×20%=19.5万元,终投资人税后所得是78万元。

而个体工商户业主的税后所得是85.775万元,总体来看,个体工商户业主税收负担更轻一些。

新政后,相比之下,哪个群体的税负看起来更重呢?我们看一看打工人如果取得综合所得的应纳税所得额100万元,应该缴多少税?

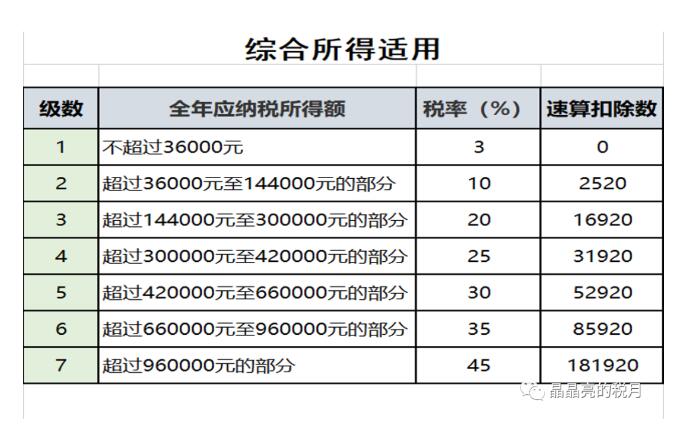

根据这张税率表,我们可以轻松地算出来如果工薪族有100万的应纳税所得额,应纳个税=100×45%-181920=26.808万元。税后收益=100-26.808=73.192万元。

总结起来,就是同样是挣了100万,小型微利企业的投资人,需要缴两道所得税,共计22万元

个体工商户业主,需要缴14.225万元

打工人,需要缴26.808万元。

可以看出,不同的身份,税收负担是不一样的。

这样一比较,可以看出工资薪金税负重,打工人是不是心中有些不平衡?其实不能这么一概而论,如果年薪100万,工资薪金所得税负确实比较重。

但万一你想多了呢?如果你年薪不到12万呢?个税都免汇算了,几乎不需要缴什么税,肯定税负是轻的。这样一想,是不是心理就平衡了许多?

来源:晶晶亮的税月,作者:梁晶晶

文章转载自网络,如有侵权,请联系删除。

供应商信息

- 所在区域:湖北 襄樊

- 认证情况: 未认证

提 示

有保障

可评价

400-8330710

18007270055

联系我时,请说是在选软件网看到的,谢谢~